「資金ショートし、従業員の給料が支払えない。」

倒産寸前の状況に追い込まれて、頭を抱えている経営者も多いのではないでしょうか。

経営困難な状況であっても、法律的に給料遅延は認められません。

でも、大丈夫です。

会社の経営が悪化して給料が払えない状況を打破する方法はいくつかあります。

この記事では、「給料が払えない場合どうなるか」「給料が払えないときの対策法」を紹介しています。

従業員の給料が払えない場合はどうなる?

- 事業所の崩壊

- 資金繰りの悪化

- 金融機関の機能停止など。

経営者はいかなる理由があっても、従業員に対して給料を支払わなくてはなりません。

災害があろうが、資金繰りが厳しくなろうが、経営者は給料の支払い義務から逃れられないようになっています。

次のように、労働基準法により賃金の支払い方に関する4つの原則が定められているからです。

1.通貨払いの原則

賃金は現金で支払わなければならず、現物(会社の商品等)を使って払ってはいけません。2.直接払いの原則

賃金は労働者本人に払わなければなりません。未成年者だからといって、親などに代わりに支払うことはできません。3.全額払いの原則 賃金は全額残らず支払われなければなりません。したがって「積立金」などの名目で強制的に賃金の一部を控除(天引き)して支払うことは禁止されています。

4.毎月1回以上定期払いの原則 賃金は、毎月1回以上、一定の期日を定めて支払わなければなりません。

引用元: 労働基準法第24条

労働基準法第24条に違反した場合、経営者に罰則が与えられます。

その内容は、30万円以下の罰金もしくは3年以下の懲役になります。(労働基準法第120条)

さらに労働基準法第24条に違反すると、労働基準監督署による立ち入り調査を受ける可能性があります。

その結果、違法性が認められると刑事事件として立件されてしまう可能性があります。

過去には、慢性的な給料の未払いが原因で、逮捕された事例もあるほどです。

給料の未払いが原因で逮捕になった事例もある!?

給料や残業代の未払いは、労働問題の中でもとくに逮捕ないし書類送検されやすい行為になります。

過去をさかのぼると、長期的な給料の未払いが原因で逮捕・送検された事例が多くあります。

成人の日に晴れ着トラブルを起こした振り袖販売・レンタル業「はれのひ」(破産)が従業員に賃金を支払わなかったとして、横浜南労働基準監督署は12日、最低賃金法違反の疑いで、元社長、篠崎洋一郎被告(56)=詐欺罪で起訴=と法人としての同社を書類送検した。

引用元: 産経ニュース

岐阜労働基準監督署は21日までに、中国人技能実習生に未払い賃金があったなどとして、最低賃金法違反などの疑いで岐阜市の縫製業「ファッションナカムラ」社長、中村節子容疑者(65)=同市=を逮捕した。

引用元: 産経ニュース

逮捕や送検された事例をみると、従業員2人に対して80万円の未払いなど。

それが、たとえ従業員1人に対して数十万円の未払いだったとしても、逮捕や書類送検をされてしまう可能性があります。

逮捕や書類送検をされる前に、給料が払えないときの対策方法を講じていきましょう。

経営者が知っておきたい給料が払えないときの4つの対策方法

給料は、従業員の生活を支える大切なものです。

給料の支払いが1週間遅れるだけでも、従業員にとっては死活問題になります。

とくに予告なしの給料遅延は、ご法度です。

従業員からの怒りを買ったら、労働基準監督署へ申し立てをされて、経営の立て直しどころではなくなるかもしれません。

給料が支払えないときは、経営者がなんとか資金繰りをするか、従業員の理解や同意を得て給料を減額させたり、遅れさせたりする必要があります。

1.役員報酬をカットして従業員の給料に充当させる

まずは、業績悪化に伴って役員報酬のカットをおこなうのが先決です。

取締役や執行役員などの役員報酬を減額し、一般社員の給料の支払いに充当させるといいでしょう。

原則として、事業年度途中での役員報酬を減額することはできません。

しかし減額せざるを得ない状況(業績や税務状況の悪化)の場合は、事業年度途中の役員報酬の減額が認められます。

個々の役員の同意が得られるよう、取締役会もしくは取締役会などで正式に決定する必要があります。

2.従業員へ状況説明をして給料の支払いを遅らせる

経営者から従業員に対して、「遅れて申し訳ないが、必ず○○日までには支払います。」という旨を伝えてみるのもひとつです。

個々の従業員からの同意が得られれば、支払いの遅れを認めてもらえる可能性があります。

給料を遅れて支払う場合、年6%の利息遅延が加算されます。

(※既に従業員が退職している場合は、年14.6%で計算していきます。)

たとえば月給20万円の支払いが5日遅れた場合、20万円×5%÷365×5日=136円。

つまり、定期賃金20万円と合わせて、利息遅延136円を支払う必要があります。

適当にごまかした言い訳をすると、従業員に給料遅延を納得してもらえません。

本来なら、給料遅延は違法行為になりますので従業員からの同意・理解を得ることは必須です。

勇気がいるかもしれませんが、ごまかさずに「業績不振によって給料遅延が発生する」という旨を誠実に伝える必要があります。

3.給料の減額に応じてもらう

こちらも予告なしの給料減額は、大変な問題となります。

従業員の給料を減額するときは、細心の注意を払わなくてはなりません。

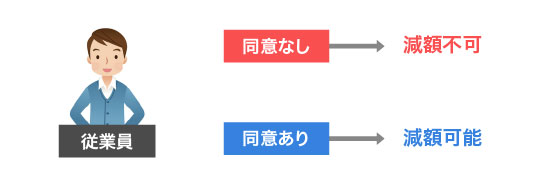

業績悪化により給料を減額したい場合、経営者の独断で勝手におこなうのではなく、従業員の同意が必要になります。

経営者ないし従業員の上司を通して、「経営状況が悪化して、このまま給料を支払い続けたら倒産してしまう。給料減額の同意書にサインしてもらえないか。」など。

一人一人の従業員に納得してもらい、同意書に署名捺印をしてもらう必要があります。

万が一、提示した条件に従業員が反対したときは給料の減額は無効になります。

つまり、従業員の同意を得られた場合は減額が認められますが、反対の場合は減額が認められません。

また、給料のカットは上限10%になります。

次のように、労働基準法にも減額の上限について明記されています。

就業規則で、労働者に対して減給の制裁を定める場合においては、その減給は、1回の額が平均賃金の1日分の半額を超え、総額が一賃金支払期における賃金の総額の10分の1を超えてはならない。

引用元: 労働基準法第91条

たとえば従業員の月収が20万円だった場合は、2万円までの減額なら可能です。

従業員の同意書があったとしても、10%を超えた給料の減額をすると違反になりますので注意してください。

給料の減額は可能ですが、支払い義務からは逃れられないので、まずは運転資金を調達してから減額請求をおこなうことをおすすめします。

4.ビジネスローンを使って借り入れする

運転資金を借り入れするなら、ノンバンク系の事業向けビジネスローンの利用をおすすめします。

ノンバンクのビジネスローンは、銀行や公的機関と違い融資実行までのスピードが大変早いです。

| 借入先 | 審査難易度 | 融資実行までの期間 |

|---|---|---|

| ノンバンクから借りる (ビジネスローン) |

★ | 最短即日〜 |

| 銀行から借りる (大手銀行・地方銀行・労働金庫) |

★★★ | 最短3週間〜 |

| 国から借りる (日本政策金融公庫・商工総合中央金庫) |

★★★★★ | 最短2ヶ月〜 |

公的機関や銀行とくらべて、ノンバンクのビジネスローンは用意する書類が少なく、また担保や保証人も必要ないため利用しやすいです。

とくに銀行や公的機関は、従業員に給料が支払えないほど業績が悪化している会社に融資実行をしたがりません。

その一方で、ノンバンクのビジネスローンは、業績が赤字でも前向きに融資を検討してもらえます。

しかしノンバンクのビジネスローンにも、金利が高くなるというデメリットがありますので、長期的な借り入れには不向きです。

とりあえず時間さえ確保できれば、あとは給料減額に応じてもらうなどの策が講じられます。

一時しのぎではありますが、ビジネスローンは給料の支払いを遅れさせないための最終手段として有効です。

ビジネスローンを利用する場合は、下記の記事を合わせてご覧ください。

緊急時におすすめのビジネスローンと審査基準【法人・個人事業者向け融資】

この記事では、法人・個人事業主の資金調達におすすめのビジネスローンを紹介しています。ビジネスローンは銀行融資とは違い、無担保で即日審査に対応してもらえます。事業者ローンの金利比較や審査基準についても解説していますので、ぜひ参考にしてください。

事業が倒産したときに使える未払賃金立替制度を知っておこう

経営不振により給料が支払えず倒産する場合は、「未払賃金立替制度」について知っておくといいでしょう。

未払賃金立替制度は、全国の労働基準監督署と労働者健康安全機構が実施している制度です。

企業倒産により賃金が支払われないまま退職した労働者に、未払い分の8割が補填されます。

未払賃金立替制度の条件

未払賃金立替制度を利用するには、下記の条件を満たしていなくてはなりません。

- 1年以上、事業活動をおこなっていたこと

- 倒産したこと

- 破産手続開始の申し立ての6ヶ月前から2年の間に退職をした

- 破産管財人の証明を受けること

- 定期賃金(基本給・固定給・残業代等)と退職金の未払いが総額2万円以上ある

あくまで国が立替払をするというだけなので、あとから経営者のもとに未払賃金の請求があります。

しかし給料全額ではなく、8割の支払いとなり立替払には上限が設けられています。

立替払いの上限金額

立替払いの上限金額は、次のように年齢に応じて異なります。

| 退職日の年齢 | 未払賃金総額の限度額 | 立替払いの上限額 |

|---|---|---|

| 45歳以上 | 370万円 | 370万円×0.8 296万円 |

| 30歳以上45歳未満 | 220万円 | 220万円×0.8 176万円 |

| 30歳未満 | 110万円 | 110万円×0.8 88万円 |

※ボーナスは含みません。

参照元: 厚生労働省

たとえば30歳で未払賃金が200万円だった場合は、立替払額として160万円を受け取れます。

未払賃金立替制度は、多くの書類を揃えたり審査をしたりするため手続きがとても面倒です。

会社が率先して未払賃金立替制度の手続きを進めていけば、従業員からの反発を防げるかもしれません。

まとめ

従業員の給料が支払えないときは、次の1から4の順番で策を講じていくといいでしょう。

- 役員報酬をカットして従業員の給料に充当させる

- ビジネスローンで借り入れをする

- 従業員に給料の減額に同意してもらう

- 従業員に給料の支払いを待ってもらう

従業員に給料の支払いを待ってもらうのは、一番最後の手段になります。

給料遅延は、法律に接触しているアウトゾーンになりますので、なるべく避けてとおりたいところです。

まずは、なんとか事業を立て直せるように、1日でも多く会社を延命させる必要があります。

従業員の給料を支払うための運転資金を確保したいのなら、アイフル事業者ローンのように最短即日で借りられるビジネスローンを検討されてはいかがでしょう。

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |