J.Score(ジェイスコア)のAIスコア・レンディングは、みずほ銀行とソフトバンクから誕生した、フィンテックを活用した個人向け無担保融資のことです。インターネットを経由して、お金の借り入れがおこなえる日本初の「AIスコア・レンディング」によるサービスになります。

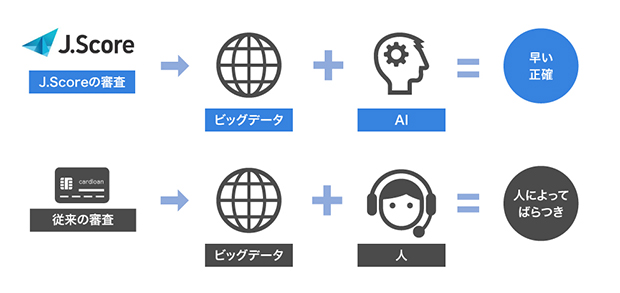

かつて無担保ローンの審査といえば、機械スコアリングによる与信審査機能が主流でしたが、ジェイスコアはみずほ銀行のビッグデータ(顧客データ)と、ソフトバングが持つAIシステムの融合により審査がされます。

J.Score(ジェイスコア)のAIスコア・レンディングでは、従来とは違い顧客の信用力が点数化され、点数が高くなるほど低金利で金額の多い融資が期待されます。

この記事では、J.Score(ジェイスコア)の「審査の流れ」から、「審査ポイント」までを解説していきます。

ジェイスコア「AIスコア・レンディング」の基本スペック

- 2017年に始まったばかりのサービスで融資に前向き

- 消費者金融ながら低金利でキャッシングできる

- 最大1,000万円の融資に対応してもらえる

| 実質年率 | 利用限度額 | 申込資格 |

|---|---|---|

| 0.8%〜12.0% | 最大1,000万円 | 満20歳以上満70歳以下 |

| 審査時間 | 担保・保証人 | 総量規制 |

| 最短30分 | 不要 | 対象(年収3分の1まで) |

※投資性資金・事業性資金として利用不可

AIスコア・レンディングとは、一体なに?

AIスコア・レンディングでは、ユーザーが入力した様々な情報をビックデータや最新のAI技術が審査していきます。

J.Score(ジェイスコア)のAI審査は、従来の審査とは違って人によるバラつきがなく、正確で早い結果が得られます。

次のように低金利で、高極度額の借り入れがAIスコアによって2分ほどで判断されます。

- 貸付利率(年率)0.8% – 12.0%

- 契約極度額10万円 – 1,000万円

- AIスコアを算出すれば、お借入申込の前にレンディング条件がスマホ・PCでいつでも確認出来るので、安心・便利

- 全てネット完結。AIスコア診断・レンディングお申込みから実際のお借入まで、スマホ・PCのみでスピーディーに対応

これまでの金融サービスでは質問されなかった、学歴や趣味などを入力することで自分の将来的な可能性も含めて融資を検討してもらえます。

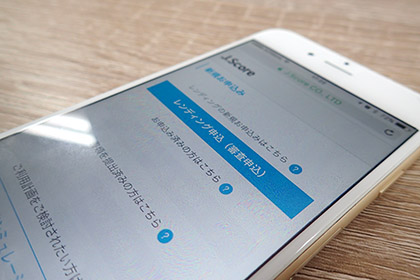

J.Score(ジェイスコア)の審査の流れ【AIスコア・レンディング体験談】

J.Score(ジェイスコア)のAIスコア・レンディングは、AIスコア診断で600点以上になると、申し込みができる仕組みになっています。

(※現在、AIスコア診断前の申し込みが可能になりました。)

次のように点数に応じて契約極度額・貸付金利が決定されます。

このように貸付利率・契約極度額を把握したうえで、審査申し込みがおこなえるのがAIスコア・レンディング最大の魅力といっても過言ではありません。

では、早速J.Score(ジェイスコア)のAIスコア・レンディングを利用してみました。

デモスコア体験(簡易スコア診断)

まずは、J.Score(ジェイスコア)の「デモスコア体験(簡易スコア診断)」でAIスコア600点を超えているかシミュレーションしていきます。

5つの簡易的な質問に答えるだけで、AIによるスコアリング結果が分かります。

管理人のスコアリング結果は「650〜750点」となり審査基準を満たしていたので、メンバー登録へと移りました。

メンバー登録

スコアリング結果が基準値を満たしていれば、そのままメンバー登録をおこない公式サイトからログインします。

ログイン後、AIスコア診断(審査)が開始される

AIスコア診断の質問は全18個となっており、携帯アプリ「Line」のように質問が進んでいきます。

- AIスコア診断による審査内容

- 生年月日、性別、最終学歴、勤務形態、業種、職種、企業規模、入社時期、前年度の年収、婚姻の有無、家族形態、郵便番号、住宅形態、居住年数、ローン借入の有無

上述の質問に終えると、現在のスコア結果が表示されます。

現在のスコア結果が表示される

この時点で、管理人のスコアは600点を下回っているため、貸付利率・契約極度額の表示がされていません。

J.Score(ジェイスコア)のAIスコア・レンディングは、基準数値を超えないとレンディング申請ができない仕組みになっているので、ここからAIスコアアップを図っていきます。

AIスコアアップで600点以上を目指す

AIスコア・レンディングは、画面上に表示されているAIスコアアップをタップし、性格、情報連携、性格、ウォレット、ファイナンス、プロフィール等の質問に答えていくと、点数が加算されていく仕組みになっています。

AIスコアアップとしていくつか質問に回答したところ、管理人の場合スコアリングの点数が600点代にUPしました。

みずほ銀行やソフトバンク、Yahoo!JAPAN、ワイモバイルとの情報連携で、さらに点数アップする可能性があります。

AIスコア診断で600点以上になると、ようやくAIスコア・レンディングの申し込みができるようになります。

AIスコア・レンディングの審査スタート

レンディング審査では、AIスコア診断の結果と合わせて個人信用情報などの照会がおこなわれ、本格的な審査がおこなわれます。ここからは通常のカードローン審査と、ほとんど差異はありません。

仮審査結果がメールで届く

仮審査の結果がメールで届き、必要書類をスマホで撮影して送信します。

在籍確認がされる

通常のカードローン審査と同様に、J.Score(ジェイスコア)も勤務先へ在籍確認がされる場合があります。

本審査の結果

書類審査後、本審査結果がメールにて連絡されます。そのままスマホまたはPCで契約手続きをおこない、すべての手続きが完了すると限度額内の借り入れが何度でもおこなえるようになります。

仮審査・本審査にかかる時間は「最短30分」

AIスコア・レンディング申込後に、仮審査が開始されて必要書類を提出すると、本審査の結果が分かります。

この仮審査から本審査の結果が出るまでの時間が、「最短30分」となっています。

ただし、土日祝日は書類確認や在籍確認などの人的審査をおこなっていませんので、結果がわかるのは翌営業日になります。

たとえば日曜日にAIスコア・レンディング申込みをしたら、月曜日(翌営業日)に仮審査および本審査の回答があります。

J.Score(ジェイスコア)は今日中に融資が受けられる?

平日22時55分・土曜21時40分・日曜16時40分までに契約と借入申し込みができれば、即日融資を受けられます。

すでにAIスコア診断で600点以上にあるなら申し込み当日の融資に対応してもらえますが、そうでない方は即日融資を受けるのが難しくなります。

以前まで提携を取ってからスコア点数が加算されるのが翌営業日となっていましたが、2017年11月30日から瞬時(数秒)にスコアが加算されるようになっています。

つまり、以前は難しいとされていた即日融資にも柔軟に対応してもらえるようになったのです。

振込融資の対応時間も長くなり、以前より当日借り入れがしやすくなっています。

振込融資の対応時間

J.Score(ジェイスコア)のAIスコア・レンディングは、受付時間に応じて振込融資の時間が異なります。

| 曜日 | 受付時間 | 振込実施時間 |

|---|---|---|

| 月〜金 | 0:00~8:00 | 当日9:00頃 |

| 8:00~22:55 | 即時 | |

| 22:55~24:00 | 翌日9:00頃 | |

| 土 | 0:00~8:00 | 当日9:00頃 |

| 8:00~21:40 | 即時 | |

| 21:40~24:00 | 翌日9:00頃 | |

| 日 | 0:00~9:00 | 当日9:00頃 |

| 9:00~16:40 | 即時 | |

| 16:40~24:00 | 翌日9:00頃(※) | |

| 祝日 | 00:00~24:00 | 翌日9:00頃 |

※翌日が祝日の場合は、祝日の翌日9:00頃に振込が実施されます

受付時間が平日22時55分を過ぎると、当日中の振込融資に対応してもらえなくなりますので、ご注意ください。

平日22時55分を過ぎての申し込みは、翌営業日の振込となります。

土日でも融資可能

J.Score(ジェイスコア)は、土曜なら21時40分、日曜なら16時40分まで当日中の振込融資が可能です。

ただ上述でも説明があるように祝日は、当日中の振込融資に対応していませんので、翌営業日の振込になります。

J.Score(ジェイスコア)「AIスコア・レンディング」の審査ポイント

スコア600点未満は融資が受けられない

J.Score(ジェイスコア)は、質問回答するほどスコアリングの点数が加算されていきます。

AIに対してあなた(契約者)の情報を伝えることで、信用力が上がり現在のスコアがアップしていきます。

AIスコア・レンディングでは、AIスコア点数が600点を下回っているとレンディングの申し込みができませんので、ご注意ください。

たとえば無職で働いていない場合は、残念ながら貸付条件を満たしていないことになりますので、申込先の画面に進めなくなります。

学生・留学生・アルバイトでも申し込み可能

学生・留学生・アルバイト・年金受給者でも、安定した収入があれば申し込みが可能です。

ただし、J.Score(ジェイスコア)のAIスコア・レンディングは貸金業者に該当しますので、総量規制の対象となり安定した収入のない専業主婦において借入不可となります。

AIスコア・レンディングの必要書類

本人確認書類

AIスコア・レンディングに申し込む際は、本人確認書類として以下の中から2点の提出が必要になります。

- 運転免許証・運転経歴証明書

- 健康保険証

- パスポート

- マイナンバーカード

- 在留カード

- 特別永住者証明書

上記のリストで用意できる書類が1点のみとなる場合は、下記からから1点追加で提出を求められます。

- 住民基本台帳カード

- 住民票・住民票記載事項証明書

- 戸籍謄本または抄本

- 印鑑登録証明書

- 所得証明書

- 納税証明書・納税通知

- 公共料金(水道・電気・都市ガス・NTT・NHK)の領収書

AIスコア・レンディングでは、本人確認書類の他に収入証明書の提出を求められるケースがありますので注意してください。

収入証明書

契約金額が50万円を超える、またはJ.Score(ジェイスコア)の希望額と他社借入の合計が100万円を超える場合は、収入証明書の提出が必要になります。

収入証明書として源泉徴収票、所得証明書、住民税決定通知書、納税通知書、給料明細書を提出します。

※学生の場合は、上記書類と合わせて「学生証」の提出が必要になります。

J.Score(ジェイスコア)のAIスコア・レンディングで点数を上げるコツ

少し面倒かもしれませんが、AIスコア・レンディングの点数を上げるには全163問の質問に答える必要があります。

- AIスコアアップの全163問の質問に答える

- みずほ銀行やソフトバンク、Yahoo!JAPAN、ワイモバイルと情報連携を取る

AIスコアアップは何度でもおこなえ、生活環境の変化において再回答することが可能です。

持ち家があるとAIスコアアップしやすい

自己所有または家族所有の一戸建てに居住していると、AIスコアアップが図れます。

賃貸アパートから自己所有の一戸建てに引越したと仮定して入力したところ、8点のAIスコアアップが図れました。

AIスコア・レンディングの点数は、社会的な信用力が高まるにつれて引き上がると考察されます。「持ち家有利」の思考は、スコア点数にも影響するようですね。

600点越えられないときの裏技

全ての質問に回答しても、AIスコア・レンディングで600点いかない場合は、しばらく経ってから再回答することをおすすめします。

J.Score(ジェイスコア)は今もなお成長途中で、各金融機関や大手企業が保有している顧客のビックデータを集約し続けています。

最近では、「Yahoo!ショッピング」や「ヤフオク!」の利用履歴から購入商品の傾向や金額をみて、返済状況と照らし合わせる分析がされました。

今後は、「Yahoo!JAPAN」との連携で、AIスコアアップする可能性が視野に入れられています。

このように人工知能が日々進化しているので、1〜2ヶ月程度経って再回答することで600点を超えて融資が受けられる可能性が大いにあります。

600点いかない場合は、下記の記事を参考にしてください。

J.Score(ジェイスコア)600点いかない場合でもAIスコアアップなしの申し込み可能に!?

J.Score(ジェイスコア)はAIスコア診断で600点いかない場合でも申し込みが可能になりました。AIスコア・レンディング前の申し込みが可能で、結果的にAIスコアアップなしの借り入れができます。では、600点を超えなくても本当に借り入れできるのでしょうか。J.Score(ジェイスコア)で600点以上にAIスコアアップする最新方法も合わせて紹介しています。

J.Score(ジェイスコア)の審査に落ちた、その理由とは?

AIスコア診断で600点以上になっても、AIスコア・レンディングの仮審査や本審査で落ちることはあります。

仮審査や本審査に落ちた理由として、次のような事例が挙げられます。

- 複数の端末から申込みをした

- 海外在住者(非居住者)は借り入れできません

- 既に限度額をオーバーしている

- 嘘の質問回答は審査落ち・減額になる可能性がある

複数の端末から申込みをした

J.Score(ジェイスコア)は、AIスコア診断で600点を越えればAIスコア・レンディングの申込みができます。

ということは、複数の端末を利用して申込みをした場合、一体どうなるのでしょうか。

J.Score(ジェイスコア)は、一人につき一契約しかできないようになっており、既に契約がある場合は審査に落ちてしまいます。

次のように、公式サイトにも明記されています。

AIスコア診断は複数の端末から申込可能ですが、AIスコア・レンディングはお一人さまにつき、一契約(極度方式基本契約)とさせていただいております。すでに契約があるお客さまがお申込みをされた場合は、契約はお断りをさせていただきますのでご留意ください。

複数契約はできませんので、新たな借り入れをしたい場合には他社のカードローンを利用するしかありません。

海外在住者(非居住者)は借り入れできません

外国籍の方でも申込みができるようになっていますが、海外在住の場合はAIスコア・レンディングが利用できません。

国内在住者以外は、メンバー登録やAIスコア診断までの利用となりますので、ご注意ください。

既に限度額をオーバーしている

J.Score(ジェイスコア)の貸付額は年収の3分の1までになります。

既に年収の3分の1以上の借入がある場合は、AIスコア・レンディングの申込みが可能ですが、審査に通らずに落ちてしまいます。

嘘の質問回答は審査落ち・減額になる可能性がある

AIスコア診断の結果は、そのままAIスコア・レンディングの審査に反映されます。

AIスコア・レンディングの審査では、個人信用情報とAIスコア診断の結果が照合され、信用力が判断されます。

この個人信用情報には、氏名および住所、生年月日、貸付けの金額・件数・申込日等が詳細に記載されていますので、AIスコア診断との照合時に不一致がみられると信用力がぐっと引き下がり、審査落ちを招く結果になりかねません。

AIスコア診断の点数を上げたいからといって、嘘の質問回答をするのは避けましょう。

保証会社が自社による融資への影響は?

J.Score(ジェイスコア)は、みずほ銀行やソフトバンクではなく、自社である株式会社J.Score(ジェイスコア)が保証会社になります。

多くの銀行カードローンは、消費者金融系や信販系の保証会社と契約して、融資の審査や未回収金の肩代わりを委託しています。

しかし自社が保証会社となるJ.Score(ジェイスコア)は、借金の回収ができなかった場合、その未回収金を自らが補うことになります。

J.Score(ジェイスコア)は貸し倒れリスクのある顧客を好みませんが、返済が見込める顧客には積極的に融資したいと考えています。

たとえば大手企業に勤務している、勤続年数が長く社会的な地位が高いなど。このように将来的な返済がきちんと見込める顧客においては他社借入があっても融資する傾向にあります。

J.Score(ジェイスコア)の口コミ評判まとめ

良い口コミ

- 最短即日融資が可能

- カード発行なし・来店不要で、スマホだけで手続きが完了する

- パート・アルバイト・年金受給者でもOK

- 人的経費が削減されているため、金利が安い

- 在籍確認の電話連絡なしに対応してもらえる場合がある(※)

※web申込後にJ.Score(ジェイスコア)のオペレーターから折り返し電話連絡があります。そのときに「在籍確認を避けたい」という旨を伝えると、電話連絡なしの借り入れに対応してもらえる可能性があります。

悪い口コミ

- 総量規制を超えた借り入れができない

- 専業主婦は借り入れできません

- 初回契約時のみ簡易書留にて郵送物が届く

家族や会社にバレずにお金を借りれる?

J.Score(ジェイスコア)は、家族や会社にバレずに借り入れできる可能性が高いです。

家族や会社にお金を借りたことがバレてしまう理由として「郵送物」と「在籍確認」が挙げられます。

自宅郵送物について

契約後、自宅宛に簡易書留にて契約書類等が郵送されます。

郵送物は封筒で送られてきますが、表面にカードローンという記載はなく、J.Scoreとだけ書かれており、開封しない限りは借入関連の書類だと分からないようになっています。

利用明細書等はインターネット上の電子交付になっていますから、郵送物が届くのは契約をしたときのたった1回のみです。

会社への在籍確認について

上述でも説明があるように、J.Score(ジェイスコア)は審査時に勤務先への在籍確認がおこなわれる場合があります。

特別な理由がある場合のみ在籍確認を電話ではなく、勤務していることがわかる書類(社名入りの社会保険証、直近の給与明細書等)の提出で対応してもらえることがあります。

会社にバレずに借入したい場合は、申込後に「在籍確認の電話連絡を避けて欲しい」という旨を伝えると詳しい案内をしてもらえます。

J.Score(ジェイスコア)「AIスコア・レンディング」の金利

| 金利(年率) | 0.8%〜12.0% |

|---|

消費者金融は、年18.0%と金利が高くなる傾向にありますが、J.Score(ジェイスコア)のAIスコア・レンディングはそれを下回る金利となっています。

最大金利年12.0%というのは、銀行のカードローンよりも低金利の設定になっており、大変利用しやすい内容となっています。

AIスコア診断を受けるため、通常のカードローンよりもやや融資を受けるまでに時間がかかる印象がありますが、これだけ低金利に融資が受けられるのなら試してみる価値はあると思います。

AIスコアアップでより低金利に

AIスコアをアップさせることで、より低金利に融資が受けられるようになります。

みずほ銀行とソフトバンク等と情報連携をおこなうと、最低金利年0.8%が適応されるケースがありますので、積極的に連携を結ぶのが得策です。

企業との情報連携で金利が下がる

J.Score(ジェイスコア)は、各企業と情報連携をすると金利が最大0.3%引き下がります。

「最大0.3%の金利引き下げ+AIスコアアップ」が期待!

- ソフトバンクまたはワイモバイルとの連携で0.1%の引き下げ

- Yahoo!JAPANとの連携で年0.1%の引き下げ

- みずほ銀行との連携で0.1%の引き下げ

上述のように、Yahoo!JAPAN・ソフトバンクまたはワイモバイル・みずほ銀行の計3つと連携をおこなえば、金利が最大0.3%引き下がるようになっています。

情報連携は、既に取引がある場合のみ可能です。

情報連携をすると、スコアが下がる?

情報連携をした場合、スコアが下がる可能性があるか問い合わせたところ、「スコアが上がる可能性はあっても、下がることは無い」とのこと。

情報連携をすると審査に不利になるという意見もありますが、現在J.Score(ジェイスコア)が膨大なデータ収集をしており、それに貢献した恩恵として金利優遇が受けられます。

いわばお礼のようなものなので、審査へ大きく影響することはありません。

情報連携を積極的におこなえば、さらに低金利な借り入れが可能です。

J.Score(ジェイスコア)「AIスコア・レンディング」の返済方法

J.Score(ジェイスコア)の最低返済額は1000円からとなっており、大変利用しやすい内容となっています。

最低返済額

| 最低返済額 | 1,000円〜 |

|---|

契約極度額に応じて最大返済回数が設けられており、その回数内で返済をおこなっていきます。

最大返済回数

| 契約極度額 | 最大返済回数 |

|---|---|

| 300,000円以下 | 36回 |

| 300,001〜1,000,000円 | 60回 |

| 1,000,001〜10,000,000円 | 120回 |

仮に1千万円の借入をすると、月々83,000円以上の返済をしていくことになります。

AIスコア・レンディングの返済方法

J.Score(ジェイスコア)は、返済日をあなた(契約者)が指定することができ、給料日後の設定も可能です。(※口座振替のみ毎月26日)

| 銀行振込 | 口座振込にて返済がおこなえます |

|---|---|

| Pay-easy(ペイジー) | ペイジーを利用して返済できます |

| 口座振替 | 毎月26日に自動的に引き落としがされます |

ペイジー・口座振替なら手数料無料で返済がおこなえるので、不便さを感じることもありません。

J.Score(ジェイスコア)「AIスコア・レンディング」のその他のポイント

AIスコア・レンディングは総量規制対象外?

J.Score(ジェイスコア)は、貸金業者(消費者金融)に該当するため、AIスコア・レンディングは総量規制の対象となります。

年収の3分の1までが融資額となり、それ以上の借り入れはおこなえません。

消費者金融の中には、総量規制の例外として年収の3分の1を超えた借り入れができる場合もあります。

しかしAIスコア・レンディングは、総量規制の例外貸付けに対応しておらず、総量規制をオーバーした借り入れが難しいです。

総量規制を超えた借り入れをしたい場合は、他社ローンを利用するしかないでしょう。

AIスコア・レンディングは専業主婦でも融資が受けられる?

J.Score(ジェイスコア)は、貸金業者に該当するため、安定収入のない専業主婦は融資が受けられません。

契約者本人に安定した収入があることが貸付け条件になりますので、残念ながら専業主婦は借り入れがおこなえません。

AIスコア・レンディングは増額融資に対応してもらえる

AIスコア・レンディングは、AIスコア診断の点数が上がると契約極度額が高くなり、その金額分の増額融資に対応してもらえます。

スコア点数が高くなればなるほど極度額が引き上がり、金利が引き下がる仕組みになっているので、大変利便性が良いといえます。

他社借り入れの金額や件数に含むもの・含まないもの

J.Score(ジェイスコア)は、他社での借入総額に住宅ローン・教育ローン・自動車ローンなどは含みません。

公式サイトには、これらの借り入れがあっても審査に一切影響しないと明記されています。

なお、銀行カードローンや消費者金融の借り入れなどは、他社借り入れとして入力する必要があり、これらの借り入れは審査に大きく影響します。

J.Score(ジェイスコア)「AIスコア・レンディング」のメリット

J.Score(ジェイスコア)は、受付前に借入額・金利が分かるのが最大のメリット

J.Score(ジェイスコア)のAIスコア・レンディングは、様々な可能性を秘めていますが、借り入れにおいて貸付けを受ける前に借入額・金利が分かるというのは、これまでにない画期的なサービスといえます。

「他社の金融機関でも同じではないのか?」と思われるかもしれませんが、他社では個人信用情報の照会をおこなったあとでしか、融資額や金利が分かりません。

この個人信用情報を照会した情報は、記録として残り後日のローン審査へ不利な影響を与えるケースがあります。

申し込みブラックのリスクが回避できる

金融業界には、数ヶ月間に複数金融業者へ申し込みをすると、「申し込みブラック」といういわゆるブラックリスト入りになる既存のルールがあります。

申し込みブラックになると過去に自己破産や延滞をした人と同等の扱いになり、あらゆるローン審査に通過しづらくなります。

カードローン申し込みをしたが、希望額に達しなかった、思ったよりも金利が高かったという理由から申し込みをキャンセルし、別の金融業者へ申し込みをおこなうと知らない間にブラックリストに載ってしまう可能性があります。

J.Score(ジェイスコア)のAIスコア・レンディングのように個人信用情報が開示される前に、あらかじめ借入額・金利が分かるというのは、申し込みブラックを回避することにも繋がります。

スマホ上ですべてのやり取りができる

かつてのカードローンは、カード発行後に融資を受けるというのが一般的でしたが、J.Score(ジェイスコア)のAIスコア・レンディングは、スマホ上で申し込みから返済まで、すべてのやり取りがおこなえます。

最近のカードローンは、カードレス(カード発行なし)対応されているものもありますが、返済において不便さを感じるケースが多く、利便性への改善が求められます。

J.Score(ジェイスコア)のAIスコア・レンディングなら、口座振替(自動引き落とし)はもちろん、Pay-easyと提携し、オンライン契約での問題点が改善されています。

J.Score(ジェイスコア)「AIスコア・レンディング」の貸付条件

| 契約極度額 | 実質年率 | 利用対象 |

|---|---|---|

| 10万円〜1,000万円(融資額1万円以上/千円単位) | 0.8%〜12.0% | 満20歳以上満70歳以下 |

| 遅延損害金(年率) | 返済期間 | 返済方式 |

| 12.0% | 原則最長10年 | 残高スライドリボルビング方式 |

| 担保・保証人 | 保証会社 | |

| 不要 | 株式会社J.Score(ジェイスコア) |

借入先を絞り込み条件で探す

条件を指定して検索ボタンをクリックしてください。