銀行以外にも、総量規制を超えたキャッシング方法があることをご存知でしょうか。

「銀行では、総量規制以上の借り入れができなかった」という人は、銀行と比べて審査難易度が低くなる消費者金融を検討してみると良いです。

消費者金融では、総量規制を超えても借り入れできる方法があります。

場合によっては、消費者金融でも年収の2倍、3倍になる融資に対応してもらえます。

今回は、総量規制を超えても借りれる消費者金融を中心に紹介していきます。

そもそも総量規制とは?

優遇策が講じられている銀行カードローンは、総量規制から除外され、規制範囲を超えた借り入れが認可されています。

総量規制を超えても借りれる!銀行以外のキャッシング方法

総量規制を超えても、消費者金融でキャッシングが可能です。

消費者金融には、年収の3分の1までという総量規制がありますが、総量規制に含まれない貸付もあります。

金融庁によると、「すべての業態を規制すると、金融収縮が発生する」という理由から、総量規制の除外および例外になって年収の3分の1以上が借りられるケースがあります。

総量規制以上の借り入れは消費者金融でも可能

消費者金融は、総量規制の例外貸付けである「おまとめローン・借り換えローン」の利用で、年収の3分の1を超えても新たな借金を作ることが可能です。

利用者の観点からみると、消費者金融のおまとめローンなら確実に金利が下がるローンプランが提案されることになります。

総量規制対象外で、低金利な銀行融資のほうがおまとめローンに有利という印象があると思います。

しかし消費者金融であれば、間違いなく後日の金利が安くなるので、おまとめに失敗しません。

総量規制以上の融資は、資金力に乏しい中小規模の金融機関では難しく、大手消費者金融のみ対応しているケースが多いです。

総量規制を超えた場合でも消費者金融でキャッシングできるのはなぜ?

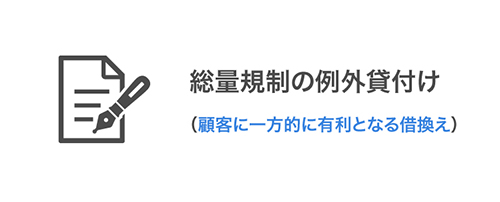

総量規制を超えても消費者金融で融資が受けられるのは、「総量規制の例外貸付け(顧客に一方的に有利となる借換え)」に該当するからです。

金融庁のガイドラインによると、消費者金融でも総量規制の例外貸付けにより、年収の3分の1以上の融資が認められるケースがあります。

金融庁で公言されている内容は、次のとおりです。

顧客の年収の3分の1を超える貸付けであっても、、顧客の利益の保護に支障を生ずることがない貸付け(総量規制の「例外」)である場合には、貸金業者から借入れを行うことができます。

具体的には、以下の貸付けがあげられます。

【例外】

・顧客に一方的に有利となる借換え

・借入残高を段階的に減少させるための借換え引用元: 総量規制の対象となる借入れについて

消費者金融会社の融資規制が厳しくなったのは、「借り過ぎ・貸し過ぎ」を防止するためでしたが、これでは融資を断られた消費者が闇金市場へ流れてしまうのではないかという懸念がされました。

それを払拭するために「総量規制の例外貸付・適応除外」という措置が設けられ、条件に該当する場合において総量規制以上の融資が認可されます。

「顧客に一方的に有利となる借換え」とは?

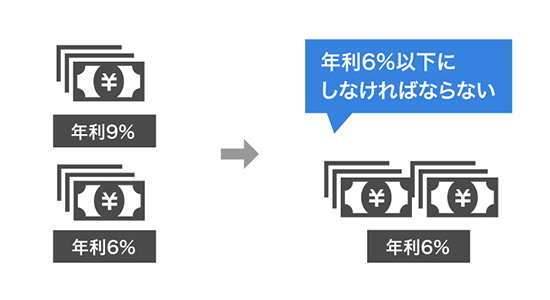

「顧客に一方的に有利となる借換え」は、借入前よりも返済額や金利を下げたローンプランを提供することにあたります。

これはカード会社に対する約束事で、顧客に有利となる借換えにおいては総量規制以上の融資が法的に認められるようになります。

消費者金融を利用した借り換えは、利用者にとってメリットが大きく、既にある借入金の金利が下がるわけですから利用しない手はないといえます。

消費者金融の借換えによるデメリット

確実に金利が安くなるなら、絶対に消費者金融を利用して借り換えるべきと言いたいところですが、ひとつだけ条件が加えられており、消費者金融での借り換えは返済専用のローンプランになるため追加借入が不可能です。

これを証書貸付といい、カードローンとは契約の形態が大きく異なります。

カードローンは、利用可能額を何度でも借り入れできるのに対して、証書貸付は借入残高がだんだん小さくなっていく形式なため、返済を続けても追加で融資が受けられないようになっています。

消費者金融で総量規制以上の借り入れをする場合は、証書貸付で追加借り入れができないことをきちんと理解したうえで申込みをするようにしましょう。

総量規制の理解を深めたい場合は、下記の記事を参考にしてください。

【2026年最新版】総量規制対象外のカードローンを一挙に紹介!

総量規制ってなにと思う人も多いのではないでしょうか。総量規制対象外のカードローンについてやさしく解説しています。総量規制対象外のカードローンは、おまとめローンとして利用しやすく、即日融資も可能です。

総量規制を超えている場合に銀行以外のカードローンをおすすめする理由

これまで総量規制を超えた場合の借り入れには、銀行のカードローンをおすすめしていました。

しかし銀行の過剰貸し付けが問題となり、現在では自主的に貸し付けを制限している状態にあります。

既に借り入れがある人は銀行でキャッシングを受けるのが大変難しいと考察されますので、消費者金融での借り入れをおすすめします。

消費者金融なら柔軟に審査がされます。

融資額を年収の3分の1までに引き下げているから

銀行カードローンは、総量規制から除外されるというメリットがありましたが、過剰融資の恐れを金融庁に指摘され、自主的に限度額を年収の2分の1から年収の3分の1までに引き下げています。

つまり、銀行のカードローンは規制外となるものの、現在において貸付額を総量規制内に制限している状態にあるのです。

総量規制を超えた場合の借り入れには、やはり消費者金融のおまとめローンを利用する必要があります。

銀行員の「ノルマ」貸し付けが廃止されたから

某地域密着型銀行では、カードローンの新規契約数で行員の評価点数が高くなるといった、事実上のノルマがありました。

クレジットカードの登録をすすめるかのように、融資困難者とカードローン契約を結び、支店としての営業目標も掲げられていたといいます。

しかし、現在ではこういった銀行の過剰融資が問題視され、目標数の設定や契約数獲得による評価が一切廃止されています。

個人信用情報機関の信用力ではなく銀行都合で審査がされていた事実があったとは、何とも驚きです。

審査が厳しい銀行カードローンでは、年収の3分の1を超えた融資が期待できません。

近い将来、銀行カードローンも総量規制の対象に!?

金融庁から銀行カードローンの不十分な審査体制が問題視されて以来、CMで「最短30分」という表現が相次いで削除されており、即日融資を取りやめる方針も進んでいます。銀行業界の融資姿勢は変わりつつあります。

銀行業界では様々な対策が講じられていますが、過剰融資問題が緩和されなければ「銀行も規制対象となる」という咎めを受ける可能性があります。

いずれ銀行のカードローンは、消費者金融と同様に総量規制の措置が取られる日が来るかもしれません。

総量規制を超えてしまった場合はどうなる?

総量規制を超えてしまっても、強制的に一括返済を求められることはありません。

消費者金融や銀行のカードローンからの借り入れを合わせて、借入残高が年収の3分の1を超えていたとしても、ただちにオーバーした金額の返済が求められることはありません。

年収の3分の1を超えたら、貸金業者で新たな借り入れができないというだけです。

あくまで総量規制は、消費者を守るためのリミッターであって、借りすぎてしまったとしても一括返済を求められたり、行政処分を受けることがないようになっています。

ただ、上述でも説明があるように、総量規制の例外貸付けを利用すれば消費者金融でも年収の3分の1を超える融資が認められて、新たな借り入れができるようになっています。

総量規制以上借りたいときに利用できるカードローン特集

おまとめローンにより、年収の3分の1以上を借りれる消費者金融はいくつかあります。

いずれも消費者金融系のカードローンなので、審査難易度にそこまで差はありませんが、金利や融資可能額が微妙に異なってきます。

アイフル

総量規制以上借りるための条件

「かりかえMAX」か、「おまとめMAX」で年収の3分の1以上の融資が可能

※借入額が年収の3分の1を超えていても、審査が可能

※原則、他社借入の状況が確認できる書類を提出する

アイフルのメリット

- 即日借り入れ、振込融資が可能で来店の必要なし

- 1秒診断で、融資可能かどうかすぐにわかる

- 金利3.0%〜17.5%、融資可能額は1万円〜800万円

プロミス

総量規制以上借りるための条件

「貸金業法に基づくおまとめローン」の利用で、年収の3分の1以上の融資が可能

プロミスのメリット

- 金利6.3%~17.8%で、融資可能額は1万円〜300万円

- はじめての利用なら、30日間無利息で金利が無料

- web完結の利用で、郵送物不要の借入が可能

※ロゴ変更前(2023年9月29日前)

※すでにプロミスの利用があっても、審査が可能

アコム

総量規制以上借りるための条件

「借換え専用ローン」の利用で、総量規制を超えた融資が可能

※来店および郵送でのやり取りができる方(web完結は不可)

アコムのメリット

- 3秒診断で、融資可能かどうかわかる

- 金利7.7%〜18.0%、融資可能額は1万円〜300万円

スルガ銀行グループのダイレクトワン

総量規制以上借りるための条件

証書貸付(お借り換えローン)の利用で、年収の3分の1以上の融資が可能

※25歳以上の方が対象。

ダイレクトワンのメリット

- 金利4.9%〜20.0%で、融資可能額は1万円〜300万円

- 複数の借入があっても、申込みが可能

SBI新生銀行グループの新生フィナンシャル

総量規制以上借りるための条件

完済応援プランの利用で、年収の3分の1以上の融資が可能

※既に新生フィナンシャルの利用がある方が対象。

※パート・アルバイトは申込みできません

※自動契約機での手続きが必要(web完結は不可)

新生フィナンシャルのメリット

- 金利13.0%〜17.0%で、融資可能額は300万円

- その場で融資可能かどうかわかる

借入先を絞り込み条件で探す

条件を指定して検索ボタンをクリックしてください。

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |